Introducción

A pesar de que se ha planteado reformar el sistema fiscal mexicano de manera profunda desde la década de los setenta, durante los últimos años se ha hecho evidente en mayor medida la necesidad de reformarlo debido a que los requerimientos de gasto público para el desarrollo1 del país no pueden posponerse por más tiempo. Además, no se debe seguir dependiendo de los ingresos petroleros para ello debido, entre otras cosas, a que éstos han mostrado ser muy volátiles. Por ello, ahora más que nunca se habla de una reforma hacendaría integral. Nótese que el término de reforma fiscal ha sido sustituido por el de reforma hacendaría. Este último término se refiere a la inclusión del gasto y de la deuda pública en la fotografía, acompañando la parte de ingresos del sector público.

Lo anterior se debe fundamentalmente a que una política hacendaría tiene que ser vista de manera integral para poder determinar su verdadera incidencia sobre la población. Evaluar las acciones del gobierno en materia de finanzas públicas requiere de este enfoque global, y no de la manera parcial como tradicionalmente se ha hecho en México.

No obstante que esto ha sido reconocido ampliamente por la opinión pública y las propias autoridades (en cargo actual y electas), no existe un estudio que ubique la incidencia sobre la población de las finanzas públicas de manera integral. Esto es importante para definir la dirección que la reforma propuesta debe adoptar. Aquí evaluamos de manera integral parte de una posible alternativa de reforma (que definitivamente no es la única y que es la que ha propuesto el equipo de transición). Es decir, establecemos la incidencia tanto del lado de los ingresos como del lado del gasto y, con base en esto, las sumamos y determinamos si dicha política obtiene dicha progresividad.

Nuestros resultados sugieren que el esquema actual no presenta las características deseables en un sistema hacendario: primero, ni el gasto ni el ingreso muestran la progresividad deseada; segundo, la carga fiscal es muy baja y es insuficiente para sostener el desarrollo económico del país, es decir, los recursos públicos para combatir la pobreza de manera más agresiva, así como para crear la infraestructura requerida para el desarrollo nacional, son muy precarios; finalmente, el gasto requiere de una mayor focalización para obtener progresividad.

En este trabajo se analiza un aspecto de la reforma hacendaría relacionado con modificaciones al impuesto al valor agregado, en particular el de aplicar una tasa impositiva uniforme a la venta de todos los artículos. Dada la estructura del IVA en México, la propuesta se reduciría a eliminar la tasa cero y la exención del IVA en alimentos, medicinas, servicios de educación y salud, entre otros artículos. Si se aplica esta reforma y no se modifica la tasa impositiva, entonces el resultado sería un incremento en la recaudación de impuestos. Este incremento significa una transferencia de recursos de los consumidores al gobierno, sin embargo el impacto de esta reducción del ingreso familiar va a ser más importante en los estratos económicos bajos, donde una proporción mayor del gasto se destina a alimentos y medicinas. Con los recursos obtenidos el gobierno puede redistribuir ingreso mediante gasto, y para evitar el efecto regresivo de la reforma, el gasto se debe orientar a las familias más pobres. El impacto neto de la reforma en cuanto a incidencia depende de qué tan bien se focalicen los recursos provenientes de esta medida. En este trabajo analizamos distintos escenarios de tasa de IVA (15, 12 o 10 por ciento), los cuales producen incrementos en la recaudación, pero las tasas más bajas de IVA aplicadas uniformemente en todos los productos, además de producir ingresos adicionales a los actuales, presentan como ventaja que son más viables políticamente. Habría que discutir sobre si la baja del IVA aumenta el consumo, con lo que se genera una presión sobre la demanda agregada, como lo argumentó la administración de Ernesto Zedillo. Este artículo se estructura de la siguiente manera. La sección 1 define qué es una reforma hacendaría y cuáles son sus características generales deseables. La sección 2 motiva la necesidad de una reforma hacendaría integral con base en las necesidades de gasto actuales para sustentar el desarrollo económico (que implica redistribución de la riqueza). La sección 3 examina cuál es la incidencia actual del sistema hacendario en México. La sección 4 evalúa la propuesta del equipo económico de transición. La sección 5 concluye.

Reforma hacendaría

Aunque el concepto de reforma hacendaría no existe en la bibliografía teórica,2 que siempre se refiere a estos procesos como reforma fiscal, este concepto no es otra cosa que considerar lo referente a ingresos (en especial, tributarios), gasto y deuda públicos de manera simultánea o integral. En particular la pertinencia de hacerlo de esta forma es que es más fácil medir la incidencia que tiene la política hacendaría sobre la población.

Las características que debe tener una buena política hacendaría son motivo de debate pero existe consenso en cuanto a algunos principios rectores. Del lado del ingreso se dice que una buena política tributaria: a) no debe interferir en la eficiente asignación de los recursos; es decir, no debería fomentar la producción de un bien, en donde el país no sea competitivo, en detrimento de otro en el que sí somos competitivos; b) Debe ser fácil y relativamente barato de administrar; c) debe ser capaz de responder fácilmente a los cambios en las circunstancias económicas, políticas y sociales, y d) debe diseñarse de forma tal que haya una clara vinculación con el gasto, para que cada individuo sepa hacia dónde se dirigen sus contribuciones, qué tipo de servicios está financiando, etcétera.

Del lado del gasto la característica más deseada es que exista eficiencia en su ejercicio y equidad en su impacto. Para poder determinar estas características es necesario contar con un presupuesto medible, transparente3 y cuya presentación esté diseñada de tal forma que puedan extraerse indicadores de desempeño de gasto así como la posibilidad de medir su incidencia. Resulta de particular importancia la incidencia del gasto social que realiza el gobierno federal.

Así, para medir la incidencia de la política hacendaría se debe tomar en cuenta de manera simultánea la incidencia que sobre la población tienen tanto el ingreso tributario como el gasto. El mandato constitucional establece la justicia social. Por ello es importante que la política hacendaría arroje una incidencia progresiva en términos relativos.4 Es decir, que el Estado cumpla con su papel de redistribuidor de las oportunidades para generar ingreso con el uso de la política hacendaría.

¿Por qué una reforma hacendaría?

Independientemente de que México posee uno de los sistemas fiscales más complejos del mundo, y de la necesidad de reformarlo para hacerlo más simple y sencillo de manera que con ello se eleve la recaudación por la vía del aumento de eficiencia en la recaudación y con la consecuente disminución de la evasión que este tipo de sistemas causa, existen factores, desde nuestro punto de vista todavía más importantes, que llaman a una reforma hacendaría integral.

Tales factores tienen que ver con el papel del Estado en la economía. No pretendemos abrir esta discusión, pero partimos del supuesto de que el Estado tiene como una de sus principales funciones la de redistribuir las oportunidades de generación del ingreso (que implica combatir la pobreza), así como aquella de crear las condiciones para que el país se desarrolle económicamente (en el sentido definido en la nota al pie número l).5

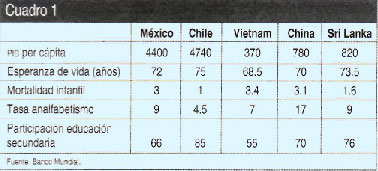

Así, desde este punto de vista encontramos en México un país cuyos índices de bienestar y desarrollo humano se encuentran seriamente deteriorados, y cuya infraestructura física se encuentra muy rezagada para las necesidades del país. El cuadro 1 revela la parte social. Baste señalar que Sri Lanka, país con cinco veces menos ingreso per cápita que México, presenta indicadores de desarrollo humano superiores a los nuestros.6 Esto habla de la injusticia social prevaleciente en el país.

Por otro lado, las recientes crisis económicas también han postergado la creación de la infraestructura necesaria para el desarrollo del país. Por esto existe un rezago importante en materia de carreteras, telecomunicaciones, electricidad, agua, así como en otros rubros. El gobierno federal durante los últimos 12 años ha intentado subsanar esto con la participación de inversión privada, relación que ha resultado muy desafortunada, con todo lo positivo que ésta hubiera podido ser, debido a esquemas con diseños muy deficientes y que han causado graves problemas que se manifiestan en rescates financieros por parte del gobierno federal, reduciendo así la posibilidad de aumentar el gasto social. Sólo como ejemplo se puede citar el rescate carretero y, más recientemente, las famosas Pidiregas (programas de inversión diferidos).

Más recientemente Paul Krugman7 ha encontrado que la infraestructura física de un país, así como su distribución geográfica, se encuentra estrechamente ligada con el abatimiento de la pobreza. En México este hecho ha sido reconocido por Dávila, Kessel y Levy (2000)8 quienes concluyen que para el desarrollo económico y humano del sureste del país es necesaria una inversión importante de infraestructura carretera, aeroportuaria y de puertos. Es necesario, concluyen, que este hecho sea reconocido.

En adición, el Presupuesto de Egresos de la Federación (PEF) está atado a una serie de contingencias que surgen recientemente. Para enfrentarlas el gobierno federal ha tenido que reasignar recursos de otros programas; esto es, otras actividades se han dejado de realizar para poder cumplir con estos pasivos contingentes. Los dos principales rubros a los que nos estamos refiriendo son principalmente el rescate bancario y la seguridad social. Desafortunadamente, existen otra serie de pasivos contingentes9 que no han sido reconocidos explícitamente, pero que le añadirán más rigideces al presupuesto en detrimento de otras actividades de gasto importantes. Debe señalarse que actualmente el margen de maniobra del gobierno federal para la reasignación de recursos es de tan sólo 10 por ciento del gasto programable. Por ello, en caso de no contar con recursos adicionales, el gobierno tendrá prácticamente que dejar de crear infraestructura.

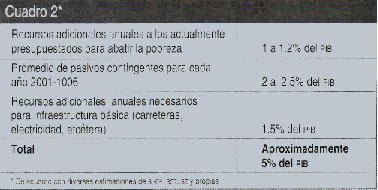

Con base en lo anterior podemos decir que si se quiere que el país se desarrolle en el sentido amplio que hemos señalado (no sólo crecimiento), es necesario abatir la pobreza, crear la infraestructura necesaria y cumplir con los pasivos contingentes.10 El cuadro 2 presenta una estimación simple de los recursos adicionales a los actualmente presupuestados que se necesitan para que el país mejore su desarrollo humano.

Aunque en el rubro de pasivos contingentes aproximadamente el 1 por ciento del PIB ya se encuentra actualmente presupuestado, el total adicional de recursos necesarios para cumplir con estos objetivos sería de alrededor de 4 por ciento. Debemos señalar que la creación de infraestructura puede apoyarse en la inversión privada, aunque esta opción se encuentra desvirtuada por los deficientes esquemas con los que se ha venido actuando. Con un cambio en dichos esquemas se podría volver a utilizar esta opción y así reducir la presión en el gasto público para enfrentar esto. Aunque debe reconocerse que esta opción es difícil para el sureste.

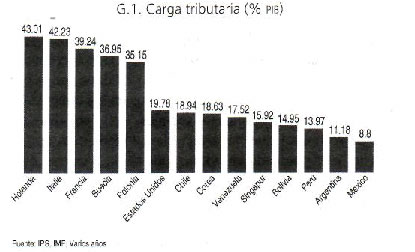

Con base en esto, es evidente que se necesitan recursos públicos adicionales. Es necesario que el gasto público dependa en menor medida de los ingresos petroleros y que nuestra recaudación aumente. Comparativamente, México es uno de los países que menos recauda (véase la gráfica 1).

Es difícil establecer por qué se recauda poco en el país, pero la evidencia nos sugiere que ello se debe a: i) un sistema complejo, con muchos tratamientos especiales, que crea demasiados huecos en la ley, lo que facilita la elusión y evasión fiscales y dificulta la administración; y, ii) a un sistema de recaudación deficiente.

En suma, es necesario que exista una reforma hacendaría que incluya el lado de los ingresos y del gasto y que además sea progresiva. Hay muchas direcciones en esta reforma. Entre las que se manejan se encuentra un incremento abrupto en la recaudación, por medio de una revisión en los principales impuestos así como por una mejora en los sistemas de recaudación. Sin embargo, cualquiera que ésta sea es necesario que arroje la deseada progresividad, pero vista en su conjunto y no individualmente. Asimismo, es importante establecer en dónde estamos actualmente en cuanto a incidencia se refiere.

Incidencia del IVA y del gasto público

En este trabajo nos proponemos analizar un aspecto de la reforma hacendaría que tiene que ver con la aplicación de una tasa impositiva uniforme a la compra de todos los artículos; es decir, en términos del IVA, la reforma sugiere eliminar las tasas cero y los artículos exentos.

La incidencia de la reforma no es observable directamente y se necesitan de ciertos cálculos para poder estimarla. Aquí utilizamos para ello la Encuesta Nacional de Ingreso-Gasto de los Hogares (ENIGH-96). Con el objeto de evaluar la propuesta del gobierno electo de gravar las medicinas y alimentos con IVA nos concentraremos en la incidencia actual que sobre la población tiene este impuesto. Por otro lado, dado que el gasto social es el rubro que representa la prioridad del gobierno federal para redistribuir el ingreso (público), nos concentraremos también en éste, del lado de los egresos.

Impuesto al valor agregado

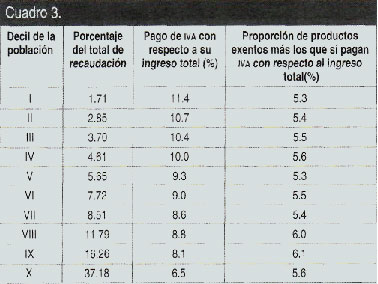

Con la ENIGH podemos determinar si la estructura del IVA es progresiva o regresiva. Para ello clasificamos a los hogares en deciles, que no es otra cosa que dividir a la totalidad de hogares en diez partes iguales de acuerdo con. su ingreso. Así, el primer decil es el 10 por ciento más pobre de la población, y sucesivamente se llega al decil X, que representa el diez por ciento más rico de la sociedad.

Nuestras estimaciones toman en cuenta exclusivamente a las familias y sugieren la siguiente estructura para el IVA. En las dos primeras columnas del cuadro se presenta la importancia de la recaudación del IVA sin tomar en cuenta los artículos con tasa cero y exentos. En la última columna se incluyen estos artículos.

Como se observa, el 10 por ciento más rico de la población (el decil X) paga el 37.18 por ciento del total del IVA, mientras que el 10 por ciento más pobre paga el 1.71 por ciento. En principio, ésta es una estructura progresiva absoluta, donde paga más quien más tiene. Sin embargo, si se considera qué proporción del ingreso representa ese pago de IVA (tercera columna del cuadro 3), observamos que hay regresividad relativa; así el 10 por ciento más rico de la población paga el 6.5 por ciento de su ingreso en IVA, mientras que el 10 por ciento más pobre paga el 11.4 por ciento de su ingreso. Sin embargo, si se incluyen los productos exentos y con tasa cero de IVA en la fotografía (cuarta columna del cuadro 3), el sistema se convierte en proporcional, es decir, el más rico paga aproximadamente la misma proporción (5.6 por ciento) en IVA del total de su consumo con respecto al ingreso total que el más pobre (5.3 por ciento).11

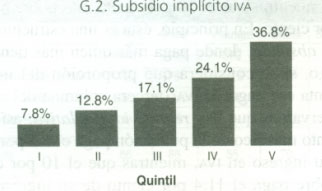

A partir del cuadro 3 podemos, preliminarmente, afirmar que algunas exenciones de IVA benefician de manera importante a la población de menores ingresos. Asimismo, se puede deducir que disminuir el IVA beneficiaría en mayor medida a los sectores altos de la población. Sin embargo, esta afirmación tiene que ser tomada con cautela, debido a que existen muchos productos de tasa cero o exentos de IVA que en realidad deberían pagar el impuesto. Éste es el caso de algunos alimentos procesados, que no están en la canasta básica de consumo, como son las gomas de mascar, los jugos procesados y otros productos. Asimismo, es importante analizar el subsidio implícito del IVA para determinar a quién beneficia implícitamente la exención y la tasa cero. Como se observa en la gráfica 2, por cada peso con que se subsidia al 20 por ciento más pobre de la población, el 20 por ciento más rico recibe un subsidio de 4.70 pesos.

Sin embargo, como hemos venido sosteniendo, esta conclusión está incompleta para determinar la progresividad o regresividad de la política hacendaría. Para completarla tenemos que examinar la incidencia del gasto. Por su importancia, aquí nos concentramos en el gasto social.

Incidencia del gasto social

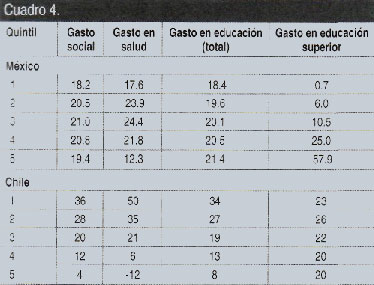

El otro lado de la moneda lo representa el gasto. Su incidencia puede también medirse utilizando la ENIGH. El cuadro 4 presenta nuestras estimaciones para gasto social y las estimaciones para Chile, país que usamos sólo como referencia.

Como se puede apreciar, la incidencia en México es virtualmente proporcional, mientras que la chilena es altamente progresiva. Es decir, que el porcentaje de gasto social en México que se destina al 20 por ciento más pobre de la población es de 18.2 por ciento, en tanto que el 20 por ciento más rico recibe el 19.4 por ciento del gasto social. Por otro lado, en Chile, el 20 por ciento más pobre recibe el 36 por ciento del gasto social, mientras que el quintil más rico recibe tan sólo el 4 por ciento de dicho gasto. Ello nos sugiere que nuestro gobierno no ha sido capaz de focalizar el gasto hacia los sectores más necesitados y que se subsidia de manera importante a los estratos medios y altos de la población. Si bien ha habido intentos importantes durante esta administración, aún queda camino que recorrer en este sentido.

Dicha distribución se explica en parte por el gasto en educación superior, el cual llega (en cerca del 60 por ciento) fundamentalmente al 20 por ciento más rico de la población. Asimismo, el gasto en salud también contribuye a esta deficiente distribución (17 por ciento para el quintil más pobre, 12 por ciento para el más rico, mientras que en Chile el más rico paga por el acceso a la salud).

En suma, si adicionamos la incidencia del IVA y la del gasto social encontramos que la estructura es proporcional, característica no deseable en un sistema hacendario. Es necesario tomar acciones que focalicen en mayor medida el gasto. Reconocemos que éstas no pueden darse de la noche a la mañana, sino de manera gradual. En esta administración se han dado algunos pasos en esta dirección, pero es necesario continuar e incrementar este tipo de acciones que reviertan la tendencia.

La propuesta del gobierno entrante

Hasta aquí hemos concluido dos aspectos principalmente. El primero se refiere a la necesidad de aumentar la recaudación para cubrir las necesidades que requiere el desarrollo del país. El segundo en qué lado del gasto se tiene que realizar un esfuerzo adicional para focalizarlo hacia los sectores más necesitados del país. Esto es, nuestro sistema hacendario, además de no recaudar lo suficiente, tampoco lo distribuye adecuadamente.

El equipo económico de Fox ha reconocido ambos aspectos. Para el primer aspecto de recaudación ha propuesto abiertamente eliminar la tasa cero y exenciones de IVA a los alimentos y medicinas.12 Con respecto al segundo solamente ha manifestado su deseo de hacerlo, aunque no nos ha dicho cómo, así como tampoco le ha indicado a la población en dónde nos encontramos en términos de incidencia.

Esta sección evalúa el incremento potencial en la recaudación como porcentaje del PIB si procediera la eliminación de la tasa cero y exenciones del IVA. Además, evaluamos distintos escenarios, ya que reconocemos que políticamente hay que dar distintas alternativas para que la reforma sea más viable. Nosotros no nos postulamos por esta acción, simplemente queremos ofrecer a discusión algunos números para promover un debate más informado. Asimismo, omitimos la discusión de si esta baja en el IVA presiona la demanda agregada, como lo argumentaron los funcionarios de la presente administración.

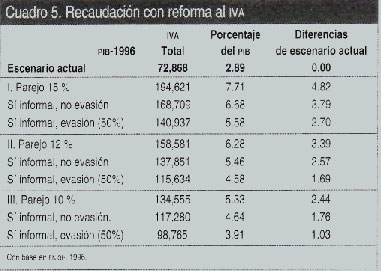

Basados en la ENIGH calculamos el IVA potencial gravando alimentos y medicinas con diferentes tasas (10,12 y 15 por ciento) y con diferentes escenarios. Estos escenarios incluyen i) eliminación de comercio informal y eliminación de la evasión como el caso ideal (y tal vez utópico). ii) Eliminación de la evasión y permanencia del comercio informal; y iii) permanencia del comercio informal y de la evasión aunque a una tasa menor. Los resultados los presentamos en el cuadro 5.

Como podemos apreciar en el cuadro 5, actualmente se recauda el 2.89 por ciento del PIB proveniente del IVA. En contraposición, en el extremo ideal, con tasa del 15 por ciento parejo para todos los bienes y servicios de la economía, se recaudarían 7.71 por ciento del producto, mientras que con 12 por ciento uniforme, la recaudación sería de 6.28 por ciento y con la tasa del 10 por ciento parejo se recaudaría 5.33 por ciento. Obsérvese que en este caso ideal y utópico de no existencia de mercado informal y no evasión, la recaudación con tasa de 10 por ciento implica casi doblar la actual recaudación por IVA.

En un escenario más real, asumiendo que el comercio informal permanezca13 y que la evasión disminuyera en un 50 por ciento,14 la tasa uniforme del 15 por ciento nos arroja una recaudación adicional al escenario actual de 2.70 por ciento del PIB, mientras que la tasa pareja a todos los bienes y servicios de 12 por ciento arroja una recaudación adicional de 1.69 por ciento. Finalmente, la tasa pareja del 10 por ciento nos arroja una nada despreciable recaudación adicional del 1.03 por ciento del PIB.

Con esto queremos decir que si bien reconocemos que la tasa cero y exenciones del IVA en alimentos y medicinas presenta un subsidio implícito al decil más alto de la población (es decir, beneficia a los más ricos), la negociación debe contemplar los trade offs de distintas tasas. Políticamente es más posible que pase en el Congreso una iniciativa con IVA parejo de 10 o 12 por ciento, que una de 15 por ciento. Aferrarse al 15 por ciento puede dejar al gobierno entrante como el «perro de las dos tortas». Incluso una de 10 por ciento le daría la nada despreciable cantidad de recursos equivalentes al 1 por ciento del PIB. Con ello podría además mejorar sus sistemas de recaudación con lo que esta cifra podría ser mayor.

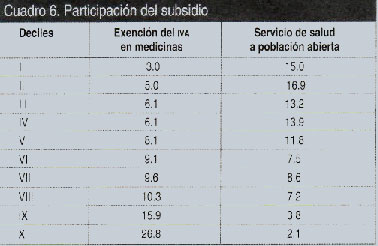

Por otro lado, debe reconocerse que un IVA uniforme aplicado a todos los productos y servicios tendría un efecto regresivo. Sin embargo, si lo compensamos con un efecto lo suficientemente progresivo del lado del gasto, esta regresividad desaparecería en el neto. Sólo para citar un ejemplo, en el cuadro 6 calculamos la incidencia de la exención de IVA en medicinas

Como se aprecia, el subsidio implícito en las medicinas nos indica que por cada peso que se subsidia a un pobre con la exención de IVA en medicinas, se subsidia con más de 10 pesos a un rico por el mismo concepto.

Si se usara la recaudación proveniente de la eliminación de la exención del IVA en servicios de salud para población abierta se alcanzaría en mucho mayor medida a los marginados con 15 por ciento de la participación, mientras que sólo el 2.1 por ciento se destinaría a los deciles altos. Éste es sólo un ejemplo de cómo obtener, con los recursos provenientes de una reforma al IVA, la progresividad deseada. Con la progresividad en el neto, es posible que los índices de bienestar de la población reviertan su tendencia de deterioro. Debe destacarse que el aumento del IVA impacta negativamente de inmediato a los deciles bajos y su impacto positivo depende de qué tan bien se les canalicen los recursos públicos hacia ese sector de la población, lo cual puede ser gradual.

Conclusión

Este pequeño artículo intentó mostrar que la reforma hacendaría contempla tanto ingreso como gasto. Asimismo, que dicho sistema debe ser progresivo en su sentido relativo para revertir la tendencia negativa que presentan los índices de desarrollo humano de la población mexicana. En adición, cuantificó distintas alternativas de reforma al impuesto al valor agregado. Concluimos que aun reduciendo la tasa al 10 por ciento uniforme para todos los productos se puede elevar la recaudación en 1 por ciento del PIB, con lo que si se redistribuye adecuadamente por medio del gasto el sistema hacendarlo puede convertirse (aunque sea gradualmente) en progresivo.

Es importante que nosotros, la población, entendamos estos beneficios. Que nuestro sistema hacendarlo alcance la progresividad relativa y el que todos paguemos impuestos nos favorece a todos. Nuestros índices de bienestar y desarrollo humano se encuentran alarmantemente deteriorados y corresponde al Estado revertir esta tendencia. Hay una extraordinaria oportunidad con el cambio de gobierno, que no se debe desaprovechar. La experiencia internacional nos sugiere que las reformas fiscales (hacendarías) se hacen cuando un nuevo régimen entra. En cuanto avanza su administración ese capital político se va desgastando por lo que las probabilidades de éxito de una reforma desaparecen gradualmente.15 Es importante que el gobierno entrante busque los consensos para diseñar y alcanzar una política hacendaría progresiva.

Notas

1 Por desarrollo económico se entiende crecimiento económico con redistribución del ingreso y desarrollo humano.

2 Debe aclararse que la bibliografía anglosajona utiliza el término fiscal para referirse tanto a ingreso como a gasto. En México, sin embargo, el término fiscal se utiliza como sinónimo de política tributaria solamente, de aquí que se tenga que acuñar el nuevo término de hacendario.

3 Para transparencia en el gasto, véase S. Levy, «Transparencia en el gasto», Este País, núm. 116, octubre de 2000.

4 La incidencia progresiva relativa es aquella que se obtiene como proporción del ingreso de las familias, mientras que la absoluta no ajusta por el ingreso.

5 Para una revisión del papel del Estado en la economía, véase González-Vega, «The Polítical Economy of Regulation», The Ohio State University, 1993, mimeografía.

6 Para ver en detalle este punto, véase Scott, «El fracaso social de la Revolución», suplemento Enfoque,, Reforma, 15 de octubre de 2000.

7 Paul Krugman, Economic Geography and Development, MIT Press, 1993.

8 E. Dávila, S. Levy, y G. Kessel, «El sur también existe: una propuesta para el desarrollo del sureste mexicano», 2000, mimeógrafo.

9 Entre los principales son la reforma al ISSSTE, las pensiones estatales, de universidades públicas y de empresas paraestatales, así como la de los Pidiregas que tendrán que empezar a pagarse en 2001.

10 No estamos sugiriendo que el cumplimiento de los pasivos contingentes es bueno o malo. Simplemente estamos asumiendo que esos compromisos (que no nos agradan) ahí están y tendrán que ser cubiertos de alguna manera.

11 Sería también conveniente un cuadro similar para el ISR. Desgraciadamente, éste es de difícil obtención, ya que como lo hemos venido indicando, el sistema contiene demasiados tratamientos especiales por lo que la elaboración de un cuadro para el ISR se dificulta mucho. Lo que sí se puede decir es que del total de ISR recaudado, el 70 por ciento proviene de los impuestos retenidos a los asalariados y el de las personas físicas, con lo que podemos observar que sólo el 30 por ciento de este impuesto proviene de las utilidades de las empresas.

12 Debe reconocerse que esta eliminación no es la única posibilidad para incrementar la recaudación. En adición (o en lugar de) podría revisarse el esquema del ISR que ha favorecido a ciertos sectores en detrimento de otros.

13 Esto es sólo un escenario y no una posición tomada al respecto.

14 Este supuesto de disminución de evasión en 50 por ciento no es un supuesto difícil de lograr, con un IVA parejo se cierran muchos huecos en la ley con lo que la evasión por uso de éstos desaparece.

15 Incluso con gobiernos de coalición, la experiencia internacional nos arroja el mismo resultado (la famosa weak government hypothesis)

Los autores son investigadores de la División de Economía del Centro de Investigación y Docencia Económicas. Este artículo forma parte del Proyecto de Presupuesto del CIDE.