En este ensayo, los autores presentan los que, desde su punto de vista, son los temas más relevantes de las finanzas públicas en la agenda nacional. Analizan los principales problemas en la materia, aquéllos en los que debería centrarse el debate respecto al futuro del manejo de la hacienda pública. No se trata de una lista exhaustiva, sino de abordar los aspectos centrales del asunto. Así, el documento no incorpora soluciones o propuestas de política pública; más bien trata de plantear un diagnóstico sobre cuáles y de qué dimensión son las debilidades y vulnerabilidades del sistema hacendario mexicano. La agenda pendiente de las finanzas públicas en México que se presenta a continuación contiene 14 temas concretos, divididos para mayor facilidad de lectura en cinco secciones: consideraciones sobre el gasto público, aspectos de la política de ingresos, consideraciones sobre el federalismo fiscal, administración tributaria y redistribución del esquema fiscal y del gasto gubernamental.

I. Consideraciones sobre el gasto público

El diagnóstico inicia con el gasto público porque a partir de los requerimientos que éste supone se debe determinar el tipo de política de ingresos a seguir, así como las herramientas de recaudación. Es fundamental el diseño de un sistema de gasto público frugal, eficiente y eficaz para que la carga fiscal sea lo más reducida posible.

1. Inercia del gasto corriente

Todo comienza con una observación objetiva preocupante: el gasto corriente del sector público se ha incrementado de manera importante en las últimas décadas, al pasar de 9.5% del Producto Interno Bruto (PIB) hace 20 años a 14.9% en la actualidad. En particular, no ha sido posible destinar la totalidad de los recursos excedentes del petróleo a fines distintos del gasto corriente. Es decir, a pesar de que en 2007 se crearon fondos de estabilización, los excedentes petroleros en su mayoría han sido utilizados para gasto corriente y no para gasto de capital o inversión.

Si bien durante los últimos cinco años el gasto corriente ha tenido como una de sus justificaciones el incremento en el rubro de seguridad, éste sólo lo explica parcialmente. Gran parte del incremento ha estado dirigido al rubro de transferencias y subsidios (incluido el gasto social), aunque también una parte la han absorbido los servicios personales. Cómo frenar la inercia del gasto corriente es una de las más grandes preocupaciones en la agenda de finanzas públicas, ya que, como lo indica el término, se transforma en un gasto recurrente, irreductible y cuyos recortes conllevan altos costos sociales.

Si el comportamiento reciente en el gasto corriente continúa, las erogaciones para inversión pública tendrán que realizarse con un componente más significativo de endeudamiento. Con el tiempo, podrían generarse problemas de déficit recurrentes, así como un estancamiento en la capacidad de inversión y, por ende, en las posibilidades de crecimiento económico del país.

2. Determinación y control del gasto educativo: la doble negociación salarial sin liga a la calidad de la educación básica

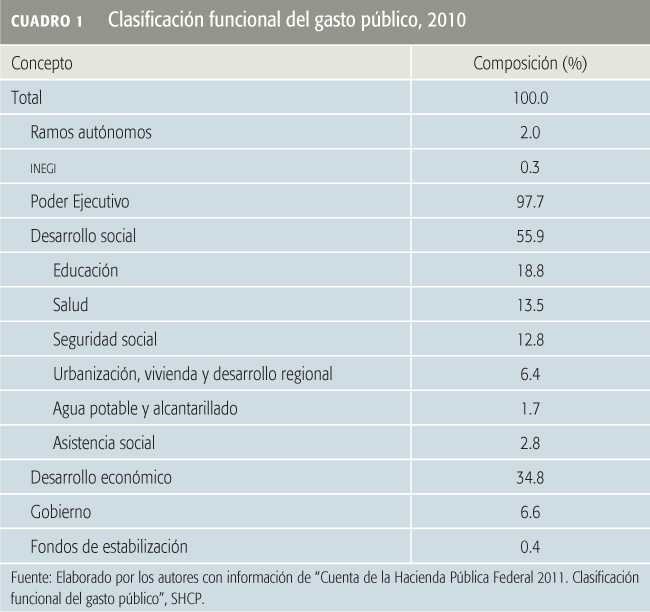

Como se muestra en el Cuadro 1, las erogaciones en educación tienen fuertes impactos en el presupuesto. En términos del gasto federalizado y estatal, uno de los grandes retos es modificar el esquema actual de transferencias de recursos para el financiamiento de la educación básica y normal. Cuando en 1992 se descentralizó la educación básica y normal a las entidades federativas, el esquema planteado tuvo grandes efectos no previstos en las finanzas públicas de los estados.

Si bien el esquema se diseñó para ser transitorio, es decir para que eventualmente la descentralización educativa fuese completa (tanto en recursos como en la responsabilidad laboral), el proceso se estancó. Lo anterior derivó en la coexistencia de los sistemas estatales de educación que prevalecen en la actualidad. Así, los maestros transferidos sostienen anualmente una negociación salarial a nivel federal. De acuerdo con los resultados de esta negociación, los estados pagan parcialmente con los recursos del Fondo de Aportaciones para la Educación Básica y Normal (faeb) y en parte con sus propios recursos, aun cuando no tengan ningún control sobre dicha negociación.

Más relevante y distorsionante aún es el hecho de que las negociaciones salariales federales se convierten en un “piso” para las que deben llevar a cabo los gobiernos estatales con los sindicatos de sus correspondientes sistemas educativos. Lo anterior es un problema para la sustentabilidad de las finanzas públicas ya que la negociación salarial federal impacta los presupuestos estatales sin que exista un completo fondeo a los estados para absorber los efectos. Actualmente, las entidades federativas destinan en promedio 30% de sus ingresos a educación y de este porcentaje, 90% corresponde a servicios personales. Todo lo anterior se realiza sin que se establezca una liga entre el gasto y la calidad educativa, lo que no permite una correcta valoración del impacto del gasto sobre los resultados en la materia.

3. Evolución de las erogaciones en salud

El incremento del costo de provisión de salud ha estado impulsado principalmente por la transición demográfica, que incluye los aumentos en la esperanza de vida y el cambio en las tasas de mortalidad y natalidad, pero también es consecuencia del aumento en los costos derivado del avance tecnológico y, afortunadamente, de la cobertura cada vez mayor de dichos servicios.

Este incremento ha provocado que gran parte de los recursos públicos deban destinarse a lo que se acordó como un derecho constitucional: otorgar salud mediante seguridad social o directamente a la población abierta o no asegurada. El gasto en salud se ha incrementado en ambas modalidades a tasas insostenibles. Por ejemplo, de 2005 a 2009 el gasto funcional en salud creció a tasas anuales reales de 4.7% en promedio, a causa del aumento de 19% anual real en el gasto de la Secretaría de Salud y sus organismos. El gasto funcional en salud del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado (ISSSTE), el Instituto Mexicano del Seguro Social (IMSS) y las secretarías de la Defensa Nacional (SEDENA) y Marina (SEMAR) se ha incrementado en 12, 0.8, 12.4 y 15.7%, respectivamente.

Lo anterior es preocupante porque no se anticipa que los costos de provisión vayan a disminuir. Asimismo, es de esperarse una reducción en el fondeo directo de contribuciones de los individuos para la provisión de salud, debido a la implementación del Sistema Nacional de Protección Social en Salud o Seguro Popular, ya que la mayor parte de los beneficiarios están exentos de pagar cuotas, las cuales son responsabilidad exclusiva de los gobiernos Federal y estatales.

4. Eficiencia, eficacia y oportunidad del gasto público

En la actualidad, los programas sociales se evalúan de forma rigurosa, sin embargo, no se hace una evaluación global de la eficiencia del gasto público. La evaluación metódica y rigurosa de los efectos y la calidad de estas erogaciones es fundamental para tener una política hacendaria integral que promueva el desarrollo económico y social. El presupuesto basado en resultados y el proceso de armonización contable que se están llevando a cabo son pasos adecuados hacia este fin. Por otro lado, se debe buscar la creación de herramientas técnicas para entregar subsidios focalizados y para atender programas masivos de redistribución del ingreso. De lo contrario, se seguirá descansando fuertemente en la política de ingresos para varios de estos objetivos, con las consecuencias que se exponen en la siguiente sección.

Finalmente, existen tendencias claras que implicarán en el futuro un gasto público que debe atenderse con oportunidad. Dos ejemplos relevantes son la transición demográfica y la mayor incidencia de desastres naturales. Planear con anticipación el impacto presupuestal de este tipo de fenómenos debe ser parte de la agenda pendiente de las finanzas públicas en México.

II. Aspectos de la política de ingresos

A lo largo de los años el sistema fiscal ha sido utilizado no sólo para alcanzar el objetivo primordial de recaudar, sino también para implementar subsidios y apoyos. Esta dualidad de propósitos ha generado un sistema con exenciones y excepciones que disminuyen la efectividad del sistema e incrementan las distorsiones económicas que genera. Existe un balance entre la efectividad redistributiva del sistema y su nivel de eficiencia recaudatoria. Este balance debe analizarse desde una perspectiva de costo/beneficio que incluya a la política de gasto.

Así, muchas veces se ha extraviado en la discusión el hecho de que el objetivo central es recaudar para financiar el gasto público. En comparación con otros países, México presenta bajos niveles de recaudación, que se reflejan en un menor nivel de servicios públicos. Los ingresos del sector público representan 21% del pib, mientras que el promedio de los países miembros de la Organización para la Cooperación y el Desarrollo Económico (OCDE) es 34.8%. A continuación se enumeran los principales elementos de discusión sobre el sistema fiscal.

5. Petrolización de los ingresos

Las finanzas públicas de México dependen en gran medida del nivel de los ingresos petroleros. Los ingresos petroleros, tanto tributarios como no tributarios, han representado 33.5% de los ingresos totales en promedio en los últimos 20 años, con un máximo de 38 y un mínimo de 24.5 por ciento.

Lo anterior supone varias desventajas. En primer lugar, como se ha discutido por años, los incentivos que hay para recaudar más de fuentes tributarias no petroleras son menores, dado que se tiene un ingreso extra, fácil de recaudar y que no supone molestias para los ciudadanos y empresas. En segundo lugar, se tiene un “contribuyente cautivo” que aporta más de 50% de la recaudación de ingresos no tributarios y, hasta antes de 2004, 10% de la recaudación de los ingresos tributarios.

Más aún, la dependencia de los ingresos petroleros supone un elemento adicional de preocupación: la volatilidad en la base de recaudación, derivada tanto de los movimientos en el precio del petróleo como de los movimientos del tipo de cambio. La Secretaría de Hacienda y Crédito Público (shcp) ha mitigado estos riesgos desde hace muchos años mediante la contratación de coberturas en los mercados internacionales de derivados. La volatilidad de los ingresos también se ha mitigado mediante el uso de los fondos de estabilización creados en 2007.

Sin embargo, el problema de fondo radica en la naturaleza extraordinaria, volátil y no renovable de dichos recursos. Por ello, estos ingresos deberían destinarse primordialmente al gasto en infraestructura y no al financiamiento del gasto corriente.

6. Regímenes especiales del ISR

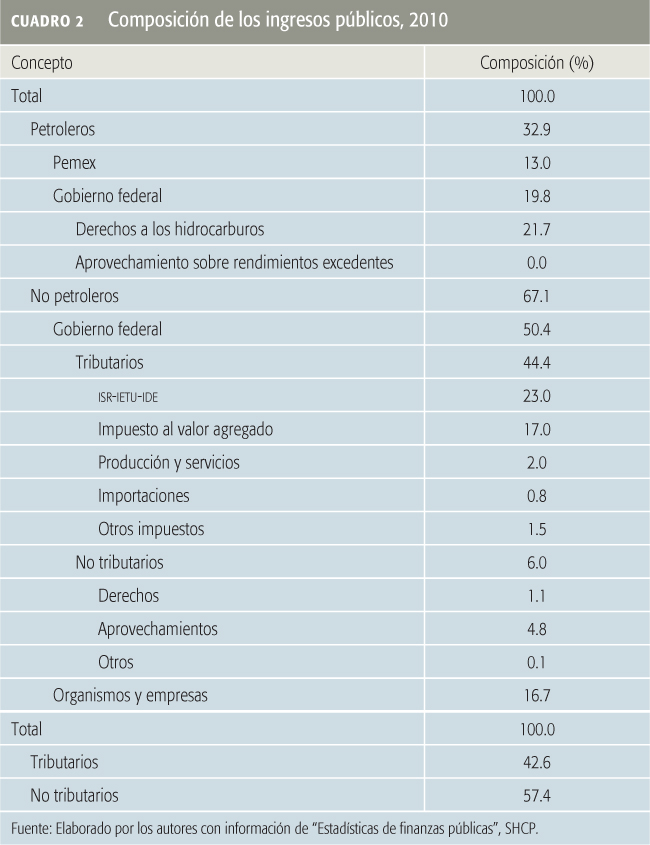

México depende de un sistema impositivo basado en dos impuestos principales, además de otros secundarios a bienes y servicios. Como se observa en el Cuadro 2, las dos vías impositivas son el sistema de impuestos al consumo (valor agregado) y el sistema renta, el cual incluye los impuestos a los Depósitos en Efectivo (IDE), Empresarial a Tasa Única (IETU) y Sobre la Renta (ISR).

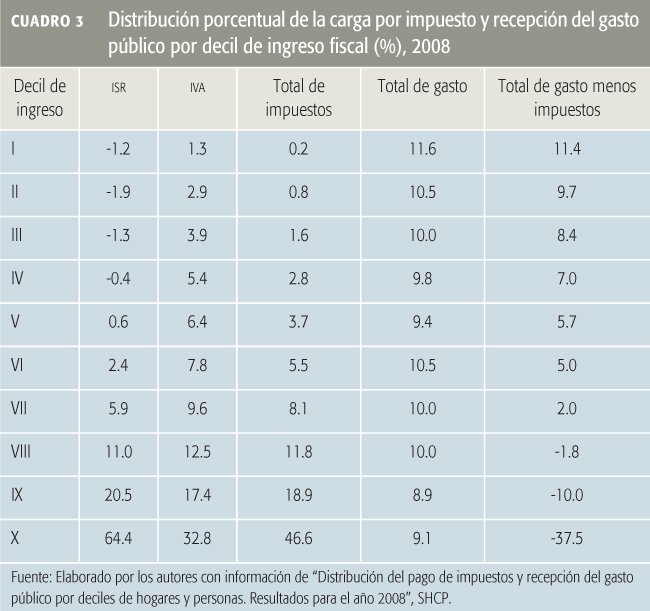

El ISR tiene una progresividad importante, como se muestra en el Cuadro 3. Los primeros cuatro deciles de ingreso presentan cargas impositivas promedio negativas, es decir que el sistema renta constituye para individuos en estos niveles de ingreso un subsidio. Incluso la carga tributaria de los siguientes tres deciles es ligeramente superior al subsidio otorgado a los primeros deciles. Así, el 95.9% de la carga tributaria total del sistema renta es pagada por el 30% de la población con mayor ingreso per cápita.

Al respecto, son necesarias dos reflexiones. La primera es que esta distribución de la carga impositiva es imposible de alcanzar con un sistema fiscal basado exclusivamente en impuestos al consumo. La segunda es que el isr tiene un elemento redistributivo y de fomento al empleo muy importante, que no ha sido posible generar a través del gasto público.

Por otro lado, la deficiencia o debilidad del sistema renta, y en particular del ISR, resulta de sus múltiples provisiones y regímenes especiales. Debe tomarse en cuenta que toda provisión que favorece o intenta favorecer una actividad frente a otra, o que otorga beneficios fiscales a un sector limitado, crea necesariamente mayor complejidad e inestabilidad en el sistema. Lo anterior es una simple consecuencia de la forma como están planteados los impuestos: como una legislación con aplicación anual. Es decir, para incorporar una ventaja o beneficio a un sector hay que plasmarlo en el código o ley fiscal, permitiendo que otros sectores o individuos busquen lo mismo en años posteriores. Asimismo, una de las mayores distorsiones causadas por los regímenes especiales es la posibilidad que tienen los contribuyentes de eludir o evadir la carga fiscal mediante cambios en su comportamiento para (legal o ilegalmente, según sea el caso) caer dentro de los supuestos de ley que benefician a un grupo o sector.

Este modelo implica un grave dispendio de recursos públicos y privados: públicos, porque el gobierno debe dedicar grandes sumas de dinero a la comprobación de los beneficios asumidos por el contribuyente; y privados, porque los individuos realizan un gasto inútil para la sociedad con el fin de modificar su actividad, su comportamiento o la forma de reportarlo y tomar ventaja del beneficio fiscal. Asimismo, este modelo redunda en una reducción automática de la recaudación final del sistema.

7. Impuestos de control: IMPAC y IETU

Una de las herramientas para evitar la evasión general sobre el impuesto base renta ha sido la imposición de mecanismos o impuestos de control. Hasta 2007, el impuesto de control en México era el Impuesto al Activo (IMPAC), que gravaba con 2% el acervo de capital (activo fijo o inversiones en general, como maquinaria y equipo, plantas, etcétera) de las empresas. En 2008 entró en vigor el IETU, el cual toma como base los impuestos a tasa única diseñados en otros países (flat-tax) para intentar mejorar la eficiencia del sistema fiscal.

Para el sistema fiscal mexicano es muy relevante contar con un impuesto de control. La pregunta es cómo debe diseñarse este impuesto, de modo que se incremente la eficiencia en la administración tributaria y se favorezca la predictibilidad del sistema impositivo para permitir a las empresas planear con mayor certidumbre su inversión y reducir, hasta donde sea posible, los costos administrativos de mantener el impuesto de control.

8. Actividades exentas y con tasa cero en el IVA

En el caso del IVA, la existencia de sectores y productos específicos con tasas preferenciales (exentas o tasa cero) ha reducido significativamente su eficiencia. Una vez más, el argumento principal con el que se han justificado dichas políticas es su capacidad redistributiva. Es común escuchar que se incrementaría la regresividad del sistema al modificarlo para incluir ciertos sectores, particularmente medicinas y alimentos. El Cuadro 3 muestra también la distribución actual de la carga tributaria del iva. Nótese cómo se distribuye más uniformemente entre los diferentes deciles de ingreso, a diferencia del ISR. Por ello, es verdad que con la incorporación de alimentos y medicinas a la base del iva, la carga fiscal porcentual se incrementaría para los primeros deciles de ingreso, pues el consumo de estos bienes representa un monto mayor de sus recursos.

Es decir, desde el punto de vista de los beneficios de las exenciones, el sistema tributario otorga un subsidio implícito de 16% a la venta de medicinas y alimentos, con lo cual se busca redistribuir recursos a los individuos de bajos recursos. Sin embargo, existen consideraciones relevantes al respecto. Por ejemplo, en un mercado con fallas de competencia, los subsidios se los apropian, parcial o totalmente, los productores, sin beneficio para los consumidores. Lo anterior se debe a que su poder de mercado es lo suficientemente importante como para manipular los precios. Por ejemplo, no es claro si el mercado de medicinas en México —y en otras partes del mundo— es perfectamente competitivo, debido a la protección a la innovación y, en general, a los costos de entrada en el sector.

Por otro lado, los beneficios de un impuesto generalizado son altos. No se trata solamente de reducir de manera importante los costos de recaudación y administración del impuesto al generalizar las actividades y la base —el Sistema de Administración Tributaria (sat) dedicaría menores recursos a la auditoría fiscal. Se trata también, como en el caso del isr, de reducir los espacios que tienen individuos y empresas para evadir o eludir los impuestos mediante las exenciones, es decir, de evitar que se modifiquen los productos, su sistema de distribución, sus empaques, su diseño o su mercadotecnia con el fin de incorporarlos a un sector beneficiado fiscalmente.

Diversos estudios sobre este tema han encontrado que con un IVA generalizado, la recaudación podría incrementarse en 2.5% del PIB. Esta ganancia compensaría con creces a las personas en los deciles de ingresos más bajos. Sin embargo, la discusión sobre el tema se halla inmersa también en la problemática de la eficiencia y efectividad de los programas de gasto público para lograr objetivos redistributivos.

9. Precios, tarifas y derechos del sector público

La agenda sobre la efectividad y eficiencia del sistema fiscal debe abarcar la política de precios, tarifas y derechos. Los ingresos no tributarios derivados de estos conceptos representan 57.4% de los ingresos totales del sector público federal, incluidos los ingresos petroleros no tributarios. Actualmente, estos conceptos también están sujetos a los problemas descritos con anterioridad: objetivos redistributivos y tratamiento diferencial, entre otros. El caso más notorio es el del precio de las gasolinas, donde el subsidio que pagan la Federación y los estados (a través de una menor recepción del ieps por estos conceptos) tiene una volatilidad muy importante que impide planear a cabalidad la hacienda pública.

III. Consideraciones sobre el federalismo fiscal

Cualquier discusión sobre la agenda pendiente de las finanzas públicas debe incluir una revisión del pacto de coordinación fiscal entre el gobierno federal, las entidades federativas y los municipios.

10. Potestades hacendarias

Los estados han asumido cada vez más potestades de gasto. Lo anterior es normal en un proceso de desarrollo de una nación federalista. Sin embargo, el diseño de la transición hace que el gasto no esté aparejado necesariamente con el ingreso requerido para atender dichas potestades. El caso más relevante es el de la educación, como ya se ha señalado. Aquí, los incrementos salariales se trasfieren eventualmente a toda la burocracia estatal y no únicamente a la del sector educativo. Lo anterior complica de manera significativa el control del gasto corriente y la sustentabilidad de las haciendas públicas locales.

Por el lado de los ingresos, la problemática tiene tintes similares a la de los ingresos nacionales. El espíritu compensatorio original del Sistema Nacional de Coordinación Fiscal de 1980 se fue transformando en uno redistributivo. Actualmente, la dinámica de las participaciones federales que reciben los estados a cambio de su incorporación en el sistema se encuentra ligada más a la igualación de las transferencias en términos per cápita y menos a lo que dejaron de percibir por su base tributaria potencial. El sistema también ha generado una debilidad recaudatoria significativa a nivel local. Lo anterior, porque las entidades locales tienen una menor necesidad de hacer un esfuerzo fiscal, pero también y de forma importante, porque los impuestos que pueden cobrar los estados y municipios (a excepción clara del predial) son de bajo potencial recaudatorio.

Adicionalmente, la eliminación del ingreso federal coordinado más importante que es el Impuesto a la Tenencia y Uso de Vehículos ha puesto de manifiesto la debilidad política para mantener el cobro de impuestos cuando otras entidades los eliminan (fenómeno conocido como race to the bottom).

Así, la sustentabilidad de las finanzas locales y su buen desarrollo hacendario es un tema central para la agenda nacional en la materia. Esto debe necesariamente incluir una discusión sobre la capacidad administrativa, técnica y tecnológica de los estados y los municipios para recaudar ciertos impuestos.

11. Pensiones estatales y de universidades públicas

El gobierno federal ha llevado a cabo importantes reformas estructurales en materia de pensiones que permiten considerar que por ahora éstas no serán un problema para las finanzas públicas. Destaca el cambio de sistemas de beneficios definidos a sistemas de contribuciones definidas, tanto para el imss como para el ISSSTE. Sin embargo, aún existen estados con sistemas de pensiones deficitarios actuarialmente, es decir, sistemas en los que el valor presente de las contribuciones es inferior al valor presente de los pagos que deben hacer. Lo anterior también aplica para la mayoría de las universidades públicas. El pasivo contingente de los sistemas de pensiones a finales del siglo anterior estaba estimado en 25% del PIB.

IV. Administración tributaria

El SAT es la herramienta para obtener, de manera eficiente, la mayoría de los recursos que determina la política fiscal.

12. Evasión y mercados informales

Uno de los temas centrales de la economía mexicana es el tamaño del sector informal.

Sin considerar que causa debilidades estructurales diversas, por ejemplo en materia de provisión de salud, el mercado informal perjudica al sistema tributario porque no paga impuestos. Hay estudios que señalan que la evasión en México se encuentra en niveles de 23.3% (2.62% del PIB en 2008), si bien se ha reducido en los últimos años. Esto es grave porque constituye una de las principales formas de injusticia en el sistema fiscal. La evasión violenta el criterio de equidad horizontal puesto que dos individuos que se encuentran en la misma situación o actividad económica sujeta de gravamen pagan una cantidad diferente de impuestos.

Cualquier debate sobre una reforma fiscal deberá, por ende, considerar nuevas formas de disminuir la informalidad, considerando desde luego los impactos redistributivos que esto pueda tener.

13. Falta de sentencias definitivas

En términos académicos, los economistas coinciden en que la solidez de un esquema fiscal —es decir, la probabilidad de que los contribuyentes cumplan con sus obligaciones de manera unilateral— depende en gran medida de la probabilidad de que se aplique una pena y de la naturaleza de ésta. ¿Cuál es la probabilidad de que la penalización, una vez que sea determinada por la autoridad fiscal, sea sustentada a lo largo de todo el proceso, hasta la sentencia definitiva de un juez? Si la penalización no se lleva a efecto, los contribuyentes consideran débil la potestad recaudatoria del gobierno y reducen de manera unilateral sus contribuciones. Lo anterior es cierto a nivel individual, pero es más importante y relevante en términos monetarios a nivel corporativo.

Las sentencias definitivas en materia fiscal en México pueden tardar años en obtenerse, y muchas veces son desechadas por limitaciones procesales que restringen el impacto sobre el contribuyente que defrauda. En la agenda de finanzas públicas debe tenerse en cuenta que la recaudación no es sólo tarea del sat, la shcp, los estados y municipios, sino también de los poderes legislativo y judicial en los diferentes niveles de gobierno.

V. Redistribución del esquema fiscal y del gasto gubernamental

Como se discutió arriba, muchas de las funciones redistributivas del gasto público se cumplen por el lado de la política de ingresos. Lo anterior puede deberse a la falta de herramientas técnicas para lograr con el gasto lo que puede conseguirse más fácilmente con un impuesto o un precio administrado.

14. Carga fiscal y gasto redistributivo

Consecuentemente, un tema pendiente en la agenda es la revisión de la carga fiscal por decil de ingreso, así como el análisis paralelo de la distribución del gasto entre deciles. Es decir, si las discusiones en materia tributaria concluyen que debe recaudarse más para financiar mejor el gasto, es importante consensuar a quién se le debe cobrar más impuestos y, en su caso, a quién menos. Esta discusión debe ir de la mano de la discusión sobre cómo debe distribuirse el gasto público, por sector y por decil.

Conclusión

Este ensayo es un diagnóstico de las principales deficiencias y oportunidades del sistema hacendario. Trabajar en el sentido de lo aquí planteado llevaría a una estructura fiscal y de gasto más sencilla, más justa y que contribuya al crecimiento económico de México.

Se busca orientar la discusión, la investigación y el análisis profundo de las finanzas públicas mexicanas sobre un número reducido de ejes que conduzcan a un desarrollo sano de la hacienda pública. Esta discusión debería llevar a la definición de prioridades con el fin de conseguir el sistema hacendario más robusto posible, resolviendo lo inmediato y sentando las bases para el futuro.

_______________________________

PEDRO ASPE ARMELLA, FERNANDO APORTELA RODRÍGUEZ y ARTURO RAMÍREZ VERDUGO son Copresidente, Socio y Subdirector de Evercore Partners, respectivamente.