La desproporción entre la población que tendrá derecho a una pensión para el retiro en el futuro y la generación en edad de trabajar que asumirá el costo de ese beneficio, podría poner al sistema de seguridad social existente en una crisis similar a la que atraviesan algunos países europeos. En este artículo se ponen de relieve los factores que supone una visión más amplia de las pensiones en México.

La reforma hacendaria propone realizar cambios al sistema de seguridad social con el fin de que todos los mexicanos tengamos una pensión a la edad de jubilación —de 65 años en este momento—, y para que quienes trabajan en el sector formal reciban un seguro de desempleo cada cinco años.

En algunos casos, las propuestas duplican los beneficios para unos pocos y a otros los deja sin cobertura. Tener una pensión universal para aquellas personas que cumplan 65 años de edad y no tengan el carácter de pensionados, implica reconocer que existe una población que no cotiza en los institutos de seguridad social y nunca lo hará o, bien, que cotiza muy poco, por lo que no tiene derecho a una pensión por parte de dichos institutos.

Todo esto parece ser un buen comienzo para reformar el Sistema Nacional de Pensiones, tarea de la que se ha hablado desde hace más de dos décadas. El problema radica en que se incrementaría el endeudamiento público, ya que, de acuerdo con las cifras que reporta el Consejo Nacional de Población (Conapo), el grupo de adultos mayores aumentará de 7.1 millones en 2010 a 23.1 millones en 2050. Es decir, la población de adultos mayores se triplicará en ese lapso, mientras que la población en edad de trabajar solo aumentará en un 16% y esta será la que tendrá que sostener dicha pensión.

Elevar a rango constitucional la pensión universal y el seguro de desempleo implicaría graves problemas —como los que actualmente están enfrentando algunos países europeos— y representará mayor carga económica y social para el Estado si en el futuro no se generan los recursos suficientes para hacer frente a dichas prestaciones.

A lo largo de los años, la mayoría de las personas se ha desentendido de su patrimonio para la vejez por diversos motivos, que van desde la falta de difusión hasta la poca educación financiera. Cada uno de nosotros debemos responsabilizarnos de nuestro ahorro pensionario y del uso que le demos al mismo en nuestra vida laboral, ya que eso determinará el monto de la pensión cuando nos jubilemos.

A casi 70 años de la fundación del Instituto Mexicano del Seguro Social (IMSS) y los 16 años del Sistema de Ahorro para el Retiro (SAR), el comportamiento de los mexicanos se caracteriza por la falta de interés en el ahorro pensionario. Nos preocupamos cuando necesitamos cobrar la pensión, sin embargo, no generamos acciones que nos encaminen a obtener el mayor beneficio posible, muestra de ello es que en las encuestas realizadas sobre el ahorro para el retiro, el 80% de las personas no sabe que tener una cuenta individual administrada en una Afore permite ahorrar para obtener una mejor pensión o, bien, las pocas personas que ahorran lo hacen para solventar imprevistos como enfermedades y desempleo.

De acuerdo con información del SAR, el promedio de la población económicamente activa gana poco más de tres salarios mínimos, y con este solventa gastos de vivienda, educación para sus hijos y debe formar un patrimonio para vivir como jubilado.

El tiempo de cotización que se requiere para recibir una pensión es de 25 años, pero el promedio de los trabajadores llega a cotizar la mitad de ese tiempo y, por lo tanto, lo que podrá obtener al momento de pensionarse será inferior a lo que estableció el SAR en su momento. De hecho, si observamos las tasas de reemplazo (relación entre el nivel de pensión que se alcanza con respecto al nivel de ingresos con el que se realizan las aportaciones al plan de retiro), México tiene una de las más bajas entre los países de la OCDE.

Sin embargo, tenemos los siguientes incentivos para superar esta situación: (a) hacer aportaciones voluntarias y así mejorar el ahorro pensionario; (b) establecer planes privados de pensiones que complementen la pensión de la seguridad social y mejoren la tasa de reemplazo; (c) constituir un plan de retiro aun sin tener derecho a la seguridad social; (d) cambiar cada año nuestra cuenta individual de Afore buscando mejores rendimientos para incrementar el monto de la pensión al momento de la jubilación.

La reforma planteada propone aumentar el número de personas que recibirán el beneficio de la jubilación, aunque este sea más limitado. Para los futuros jubilados, la pensión que recibirían por el producto de su ahorro o por el número de cotizaciones realizado a la seguridad social se verá afectado con esta reforma al recibir un beneficio menor al que dio origen a la creación de las Afores.

Los planes privados de pensiones —que en todo el mundo son complementarios a los planes de la seguridad social y México no es la excepción—, han contribuido al ahorro interno del país trabajando en beneficio de la sociedad y eliminando una mayor carga para el Gobierno en la asistencia a los pensionados.

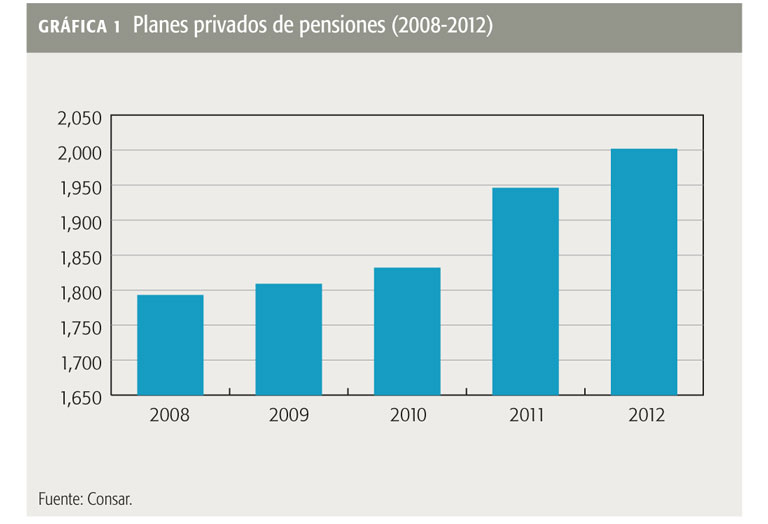

De acuerdo con información de la Comisión Nacional del Sistema de Ahorro para el Retiro (Consar), en los últimos cinco años, los planes privados de pensiones han tenido un incremento del 11.5%, lo que demuestra la preocupación por mejorar las condiciones de retiro en el país, especialmente entre los trabajadores que ganan más de cuatro salarios mínimos.

Las reservas de planes de pensiones privados, complementarios a los que establece la Ley del Seguro Social, tienen una deducibilidad del 100%, lo que incentiva a las empresas a complementar las pensiones otorgadas por la seguridad social. Dichas reservas representan el 3% del PIB y el 46% de ellas se encuentra invertido en Valores del Gobierno Federal.

La Ley del Impuesto Sobre la Renta aprobada en días pasados contempla la deducibilidad de solo 53% para la creación de reservas de planes de pensiones privados, lo cual llama la atención tomando en cuenta el proceso de envejecimiento que estamos viviendo, el cual afectará a la deuda gubernamental colocada en dichos fondos y el ahorro interno a largo plazo, entre otros. Las deducciones personales que se podían hacer deducibles al 100% se limitan a cuatro salarios mínimos con esta nueva Ley, lo que desalentará la creación de planes personales de retiro. Las empresas y los trabajadores carecerán de incentivos para complementar la pensión establecida en la Ley del Seguro Social, lo que hará que la pensión otorgada por la seguridad social, o bien la pensión universal, conformen el único recurso disponible para los pensionados con una carga económica para el Gobierno.

Contrario a lo que señala la OCDE, en México existe una ayuda para los afiliados al IMSS y al ISSSTE en caso de desempleo, y, adicionalmente, en caso de despido, la Ley Federal del Trabajo (LFT) contempla indemnizaciones que comparativamente son las más altas de los países que integran la OCDE. Implementar el seguro de desempleo y conservar las indemnizaciones establecidas en la LFT generaría mayor costo para las empresas.

En la reforma propuesta, con una parte de la aportación al Infonavit se pretende financiar el seguro de desempleo, por lo que el ahorro pensionario de la generación Afore disminuiría; además, los créditos de vivienda que se quieran tramitar después de haber usado el seguro de desempleo se verán afectados.

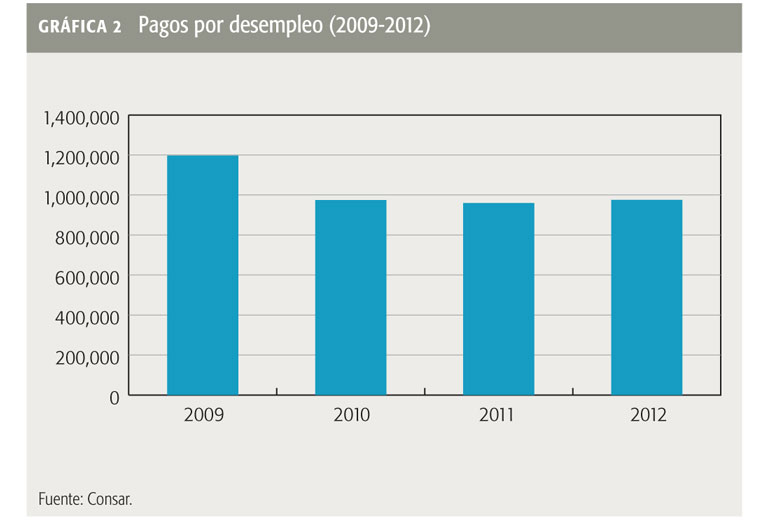

Cada año las Afores pagan cerca de 1 millón de retiros parciales por desempleo de acuerdo a lo que resulte menor entre 65 días de salario base de cotización y el 10% del saldo de la subcuenta de retiro y cesantía en edad avanzada, establecido en la Ley del IMSS.

Si la propuesta es que cada mexicano, a la edad de jubilación, reciba una pensión independientemente de su giro laboral y afiliación a la seguridad social —que nos coloca en la base del Sistema Nacional de Pensiones—, es necesario reconocer que existen hoy en día diversos proveedores de pensión, como lo señala Pedro Vásquez Colmenares en su libro Pensiones en México. La próxima crisis, cuando dice que existen más de un centenar de sistemas públicos pensionarios en México, lo cual hay que revisar para no duplicar el beneficio que otorgaría la pensión universal. La propuesta plantea como administrador del proceso de obtención del beneficio de la pensión universal al IMSS, institución que al día de hoy no tiene experiencia de trato universal.

Si tomamos en cuenta que la población de México es de 112 millones de habitantes y que de ellos el 47% forma la población económicamente activa, estamos hablando de que el IMSS tiene como afiliados activos al 29% de la misma, y las Afore tienen registros del 95% de dicha población. ¿Por qué no responsabilizar de una vez a las Afore con sus clientes para la atención integral de todo lo que tiene que ver con pensiones?

¿Por qué, si se busca instrumentar un programa universal de pensiones, se elige como organismo rector a quien atiende una minoría de este segmento? Debemos considerar que, para que el IMSS dé la atención a casi tres veces más trabajadores de la actual población de servicios pensionarios y de desempleo, requiere de cambios en la organización y productividad del propio Instituto, esto sin considerar que para la ejecución de cualquiera de los dictámenes que realice requerirá de información que la Afore le proporcione, ya que dichas organizaciones llevan el historial laboral de sus clientes desde hace 16 años y fueron creadas exclusivamente para atender esquemas pensionarios.

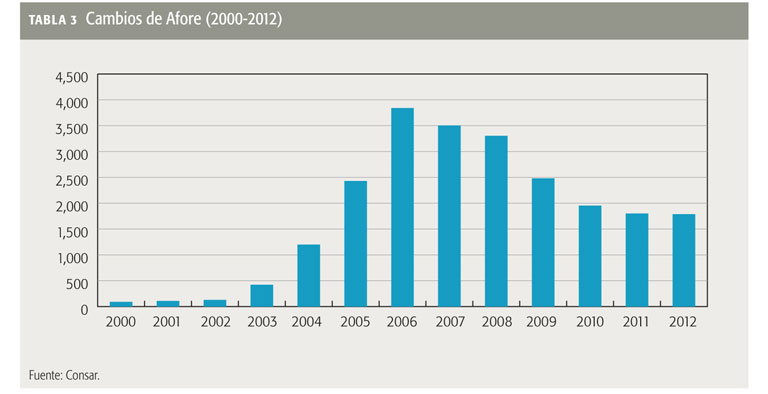

Otra modificación propuesta que evita que el titular de la cuenta individual consiga una mejor pensión en el futuro es el tiempo que se tiene para decidir cambiar de Afore, el cual estaba sujeto a 12 meses y ahora será obligatoriamente el doble argumentando que cerca de 2 millones de cuentas individuales cambiaron en 2012 de Afore. El hecho es que estas cuentas representan el 4% del total de los clientes de las Afore e históricamente 11.8 millones de personas han cambiado su cuenta individual de una Afore a otra en el transcurso de 16, años y de esas personas el 53% lo ha hecho en una sola ocasión. Se observa que el gran desconocimiento de los mexicanos sobre el sistema de pensiones también es un reflejo del poco contacto que tienen con la industria que administra sus recursos para el retiro.

Si la iniciativa propone que las personas puedan cambiar su cuenta individual de una Afore a otra cada dos años, esto no provocará menor actividad de cambio, simplemente generará el movimiento en tiempos diferentes, pero afecta la libertad de elección de las personas.

Ahora, una mala elección de Afore afectará dos años de rendimientos y servicios que representan para la persona el 8% de la vida activa para lograr una pensión en el sistema. El impacto es aún mayor para el 4% de las personas que cambiaron de Afore durante el año pasado. En todo caso, la opción deberá ser mejorar el proceso de cambio de Afore para que el mismo se realice efectivamente cuando lo decide el cliente y no hasta dos meses después, situación que puede ocasionarle pérdidas por concepto de minusvalías reconocidas, lo que no fue considerado ya que la decisión fue tomada antes de que dichas minusvalías se presentaran.

Las facultades del regulador de la Afore para intervenir en la organización y funcionamiento de esta pasa por alto que el sar es un esquema de seguridad social.

El sistema de las Afore provocó la creación de una industria especializada para atenderla y se fundamentó como un negocio de libre competencia, la cual de por sí se ha visto acotada por el control del precio del mercado. Si se continúa coartando la libertad de la industria en la venta y atención del producto, se provocará desentendimiento de la relación cliente-proveedor, lo que evitará el conocimiento del sistema pensionario entre la población, el acceso a la educación financiera y la toma de decisiones contrarias al beneficio pensionario por parte de los afiliados.

En conclusión, el objetivo es grandioso para la modernización y mejora del país, pero su implementación requiere de mayor cuidado y promover el interés de todos los mexicanos por ahorrar y realizar cotizaciones suficientes para asegurar la mejor situación pensionaria en la vejez. Procuremos la participación complementaria de las empresas así como del propio beneficiario final, lo que nos llevará a un esquema pensionario más digno y justo.

La Ley del Impuesto Sobre la Renta tal como está propuesta limita gravemente el ahorro interno del país, ya que elimina los incentivos fiscales para el ahorro a largo plazo. En otros países funcionan las estructuras de seguro de desempleo y pensiones universales porque son prestaciones que otorga el Gobierno a partir de la recaudación fiscal; sin embargo, lo que se propone en México es limitar las ventajas fiscales y solicitar que cada persona se haga responsable de su ahorro para conseguir una mejor pensión.

La reforma, entonces, lejos de mejorar la seguridad social, la llevará a un límite burocrático en el caso del IMSS, distrayéndolo de su principal función que es la atención de la salud de los mexicanos. Adicionalmente, el uso de los beneficios será cada vez más complejo por la introducción de la subcuenta mixta, que sirve lo mismo para retiro, vivienda y desempleo, y que al no ser entendida, no podrá tampoco ser controlada, dando pie a las críticas sobre la atención que hoy en día se recibe de los sistemas pensionarios.

Nuestro planteamiento es que se reconozca el valor que tiene cada uno de los factores involucrados —los planes de pensiones privados, la cuenta individual, la organización de las Afore— y se acepte que el sistema pensionario, si bien es seguridad social, debe ser tratado como un fin en sí mismo, el cual para algunos es un negocio competitivo en el que se ofrecen mejores servicios y precios por el solo hecho de que existe la demanda. Preocupémonos entonces porque se genere demanda en el sistema y que todos los mexicanos seamos conscientes de que el ahorro que generemos hoy será el nivel de vida que tendremos como pensionados.

________

VERÓNICA GONZÁLEZ VÁZQUEZ es actuaria por el ITAM. Especialista en previsión social, fue vicepresidenta de operaciones de la Consar y actualmente es consultor-asesor de Distinto Business Vision. BUFETE MATEMÁTICO ACTUARIAL, SC tiene más de 40 años de experiencia en el diseño, cálculo, administración y consultoría de planes de beneficios para empleados.

se pueden entrelazar las cotizaciones de issste e imss para alcanzar la pension